Пресс-центр

105187, Москва, ул. Ткацкая, д. 36

pr@rsb.ru

Уровень цифровизации банковских услуг

Источник: Banki.ru

Жизнь современного человека неразрывно связана с технологиями, а в

банковской сфере от уровня цифровизации во многом зависит успешность бизнеса.

За последние несколько лет появилось множество сервисов, которые упрощают

банковское обслуживание и максимально переводят его в дистанционную цифровую

среду. В этом обзоре мы рассмотрели, насколько стало автоматизированным общение

между банком и клиентом, какие технологии и сервисы доступны пользователям

финансовых услуг, а также насколько в банках реализована возможность

дистанционного получения продуктов. По результатам исследования мы составили

рейтинг кредитных организаций по уровню цифровизации банковских услуг, который

учитывает вышеперечисленные факторы.

Рассматривались банки, входящие в топ-50 по активам на 1 мая 2021 года по данным Финансового рейтинга Банки.ру, предоставляющие услуги физическим лицам.

Топ-20 банков по уровню цифровизации

|

|

Банк |

Коммуникации |

Платежные сервисы и технологии |

Оформление продуктов |

ИТОГО |

|

1 |

Райффайзенбанк |

24,0 |

37,1 |

20,0 |

81,1 |

|

2 |

ВТБ |

26,0 |

39,1 |

15,0 |

80,1 |

|

3 |

Тинькофф Банк |

18,0 |

39,7 |

20,0 |

77,7 |

|

4 |

Уральский Банк Реконструкции и Развития |

21,3 |

32,1 |

20,0 |

73,5 |

|

5 |

МТС Банк |

18,0 |

38,3 |

15,0 |

71,3 |

|

6 |

Русский Стандарт |

19,3 |

36,8 |

15,0 |

71,2 |

|

7 |

Альфа-Банк |

11,0 |

39,5 |

20,0 |

70,5 |

|

8 |

Росбанк |

17,3 |

38,2 |

15,0 |

70,5 |

|

9 |

Банк Открытие |

11,0 |

39,0 |

20,0 |

70,0 |

|

10 |

Промсвязьбанк |

15,0 |

39,1 |

15,0 |

69,1 |

|

11 |

Россельхозбанк |

30,0 |

28,4 |

10,0 |

68,4 |

|

12 |

Хоум Кредит Банк |

18,0 |

29,5 |

20,0 |

67,5 |

|

13 |

Газпромбанк |

11,0 |

36,1 |

20,0 |

67,1 |

|

14 |

Совкомбанк |

9,0 |

37,4 |

20,0 |

66,4 |

|

15 |

Ак Барс |

14,0 |

37,0 |

15,0 |

66,0 |

|

16 |

СберБанк |

16,0 |

39,5 |

10,0 |

65,5 |

|

17 |

Почта Банк |

11,0 |

38,2 |

15,0 |

64,2 |

|

18 |

Банк Уралсиб |

14,3 |

33,3 |

15,0 |

62,6 |

|

19 |

Московский Кредитный Банк |

9,0 |

38,2 |

15,0 |

62,2 |

|

20 |

ЮниКредит Банк |

11,0 |

35,4 |

15,0 |

61,4 |

Лидером рейтинга стал Райффайзенбанк. В банке представлены все рассматриваемые каналы общения. В мессенджеры интегрирован чат-бот, в контактном центре клиента встречает IVR-меню, однако при переключении на определенный вопрос консультацию может оказать голосовой помощник. Владельцы телефонов на базах Android и iOS высоко оценивают мобильное приложение банка - 4,7 и 4,8 балла соответственно, владельцы Huawei менее довольны приложением - 3,3 балла. Банк представлен во всех сервисах бесконтактной оплаты, кроме Mir Pay, полностью интегрирован с Системой быстрых платежей (СБП) и Единой биометрической системой (ЕБС). Подать онлайн-заявку на дебетовую карту или кредит можно на сайте банка, любой из этих продуктов привезет курьер.

На второй строке с небольшим отрывом оказался ВТБ. Он обошел лидера рейтинга по блокам «Коммуникации» и «Платежные сервисы и технологии», однако уступил в дистанционном оформлении продуктов — банк не осуществляет доставку потребительских кредитов.

Третью позицию рейтинга занял Тинькофф Банк. «Тинькофф» — лидер в блоке «Платежные сервисы и технологии» и «Оформление продуктов»: клиенты банка могут пользоваться любыми платежными сервисами, переводить денежные средства через СБП, зарегистрироваться в ЕБС. Поскольку банк работает без отделений, подать заявку онлайн можно на любой продукт. В контактном центре и чате клиент может задать вопрос виртуальному помощнику. При этом банк не консультирует клиентов ни в одном из мессенджеров, отдавая предпочтение собственному мессенджеру внутри мобильного приложения. «В нем клиент может поговорить с Олегом (голосовым помощником) в отдельном чате, задать вопрос поддержке, получать уведомления по своему запросу от Бота путешествий. Кроме того, в этом же мессенджере клиент может общаться и с другими клиентами банка, которые есть у него в адресах телефона, а также совершать переводы», — отметили в пресс-службе «Тинькофф».

Коммуникации

Топ-10 банков в блоке «Коммуникации»

|

Банк |

Собственные каналы |

Мессенджеры |

Социальные сети |

ИТОГО |

|

|

1 |

Россельхозбанк |

10,0 |

10,0 |

10,0 |

30,0 |

|

2 |

ВТБ |

10,0 |

10,0 |

6,0 |

26,0 |

|

3 |

Райффайзенбанк |

8,0 |

10,0 |

6,0 |

24,0 |

|

4 |

Уральский Банк Реконструкции и Развития |

8,0 |

5,3 |

8,0 |

21,3 |

|

5 |

ОТП Банк |

8,0 |

6,7 |

6,0 |

20,7 |

|

6 |

Русский Стандарт |

8,0 |

3,3 |

8,0 |

19,3 |

|

7 |

Тинькофф Банк |

10,0 |

0,0 |

8,0 |

18,0 |

|

8 |

МТС Банк |

8,0 |

0,0 |

10,0 |

18,0 |

|

9 |

Хоум Кредит Банк |

10,0 |

0,0 |

8,0 |

18,0 |

|

10 |

Росбанк |

8,0 |

3,3 |

6,0 |

17,3 |

|

11 |

Азиатско-Тихоокеанский Банк |

6,0 |

5,3 |

6,0 |

17,3 |

Контактный центр является неотъемлемой частью банковского обслуживания - сегодня он есть у каждого крупного банка. Ежедневно в контактный центр обращается множество клиентов, и, чтобы ускорить работу, кредитные организации стараются максимально оптимизировать процесс с применением новых технологий. Сегодня уже почти в четверти крупнейших банков (24%) клиенту ответит голосовой робот-помощник и предложит озвучить тему обращения. На стандартные и часто встречающиеся вопросы робот отвечает самостоятельно, а если не может - соединяет с сотрудником банка. Однако чаще всего при звонке в банк клиента встречает IVR-меню (в 68%), предлагая выбрать тему обращения, нажав на соответствующую цифру.

В трех банках телефонное меню предлагает набрать добавочный номер сотрудника или дождаться ответа оператора.

В чатах на банковских сайтах роботы встречаются немного чаще — в 26% случаев. Сотрудник ответит лишь в 24% банков. У остальных участников обзора такой канал коммуникации отсутствует. Отметим, что речь идет о чатах, доступных на сайте банка для всех пользователей, чаты в мобильном приложении для действующих клиентов не учитывались.

У ряда банков чат-боты интегрированы с социальными сетями Facebook (16%) и «ВКонтакте» (12%). Консультацию «живого» специалиста можно получить у 68% банков во «ВКонтакте» и у 60% в Facebook. Остальные банки не имеют официальных страниц в социальных сетях или же не отвечают на запросы.

Некоторые кредитные организации стали осваивать мессенджеры. Пообщаться в WhatsApp готовы десять банков, чуть более чем в половине случаев (60%) беседа начнется с чат-ботом. Задать вопрос в Telegram можно восьми банкам, в семи из них на сообщение ответит чат-бот. У четырех банков есть аккаунт в Viber, в трех из них — чат-бот.

График 1. Распределение банков по каналам общения

Опрошенные нами банки, консультирующие через мессенджеры, отмечают, что современные технологии позволяют развивать те каналы коммуникации, где клиентам удобно и привычно общаться, именно поэтому они выбирают этот канал для взаимодействия.

«Мессенджеры — это приоритетный и наиболее удобный канал для новых и потенциальных клиентов, у которых еще не установлено наше приложение. Уровень удовлетворенности пользователей при общении с банком в этом канале составляет 90%. Мы также стремимся разгрузить голосовой канал для вопросов, которые необходимо решать именно в устном общении», — отмечает руководитель развития канала чатов и чат-бота в Райффайзенбанке Илья Щиров.

По мнению руководителя департамента электронных продаж и сервисов банка «Уралсиб» Михаила Шебалкова, использование мессенджеров и социальных сетей позволяет сэкономить время клиента при получении необходимой ему информации о продуктах, сервисах и офисах банка. «Этот путь зачастую просто прозрачнее», — добавляет он.

«Сейчас тенденции таковы, что люди стремятся к универсальности, им важно решить все свои вопросы там, где удобно в данный момент времени. Учитывая, что появилась тенденция все реже пользоваться звонками, многие предпочитают обратиться в банк по удобному для них каналу, при этом продолжая заниматься личными делами», — пояснили в пресс-службе ВТБ.

Россельхозбанк объясняет свой выбор канала коммуникации простотой в использовании: «Нужно просто перейти в соседний чат, где вы получите доступный банковский сервис. Вам не потребуется искать нужный раздел на сайте или в мобильном приложении, чат-бот выявит потребность и ответит на интересующий вопрос».

Дополнительным стимулом к развитию цифровых каналов стала пандемия.

«В период ковида, когда максимум коммуникаций с банком ушло в дистанционные каналы, мы сделали приоритетом расширение списка каналов коммуникаций для клиентов. При этом, благодаря омниканальной стратегии, в контактном центре вне зависимости от канала обращения клиент получит идентичный набор услуг и высокий уровень сервиса. И даже если в дальнейшем клиент выберет новый канал для коммуникации, мы сможем увидеть всю историю взаимодействия и оперативно помочь ему», — сообщила руководитель контакт-центра ОТП Банка Наталья Горохова.

«Ни для кого не секрет, что наша жизнь идет в сторону максимальной диджитализации и удаленного взаимодействия. Особенно востребованность удаленных каналов усилилась в период пандемии, что и стало своего рода мотиватором для более решительных шагов в этом направлении. Поэтому присутствие в мессенджерах, а также развитие процессов с участием данных каналов — логичный для нас шаг», — согласились с коллегами в Росбанке.

В ПСБ отметили, что банк всегда делал ставку на развитие онлайн-каналов и автоматизированных сервисов как для физических, так и для юридических лиц, а пандемия лишь ускорила волну технологических преобразований.

«Сегодня в Telegram для наших клиентов сегмента МСБ работает бизнес-ассистент (бот), который быстро ответит на простые вопросы, вышлет выписку или отправит платеж. Для розничных клиентов реализован сценарий неавторизованной поддержки в мессенджерах, в рамках которого предоставляются консультации по общим условиям банковского обслуживания, кредитованию, применению тарифов», — рассказали в пресс-службе ПСБ.

«Для нас важно присутствовать там, где клиенту привычнее общаться, вести различные диалоги и решать вопросы. Таким образом, мы постарались охватить максимально допустимое пространство для коммуникации с клиентами и предоставления качественного сервиса. Более того, мы успешно запустили аутентификацию в чатах WhatsApp, где клиенты могут получить информацию по действующим продуктам, за исключением операций, которые требуют проведения строгой идентификации (аутентификации) клиента», — рассказал Павел Монахов, директор департамента развития дистанционных сервисов Азиатско-Тихоокеанского Банка.

Начальник управления клиентского сервиса и дистанционных продаж Абсолют Банка Светлана Павленко отметила, что в WhatsApp можно получить консультацию специалиста контактного центра банка по продуктам и услугам, сервисам, задать интересующие вопросы по обслуживанию в режиме 24/7/365. «Мы запустили WhatsApp как еще один канал коммуникации с банком, привычный и удобный, в котором происходит максимум ежедневных коммуникаций, чтобы общаться с банком было легко в любой точке мира, где есть Интернет», — добавила она.

Мессенджеры — довольно молодой канал общения между клиентами и банками, главный его плюс заключается в быстроте коммуникаций и удобстве использования, однако пока для полноценного банковского обслуживания присутствуют риски и законодательные ограничения. В целом участники рынка положительно оценили перспективы развития мессенджеров, однако каждый банк по-своему определяет, какой объем услуг он готов оказывать с использованием этой технологии.

«Трафик в мессенджерах с каждым годом растет в среднем на 20 — 30% и продолжит свою динамику. Для примера, только WhatsApp в России установлен более чем у 85% людей. С ростом трафика появляются и новые игроки на рынке мессенджеров и соцсетей с уникальными возможностями. Используя их функционал, мы привлекаем новые аудитории, тем самым постепенно трансформируя наш клиентский опыт. Технологии и рынок развиваются таким образом, что через несколько лет мы сможем выполнять через мессенджеры часть активных операций, что окажет влияние как на развитие текстовых каналов, так и на банковское обслуживание», — отметили в пресс-службе ВТБ.

«История общения в мессенджере не может быть удалена случайным образом, поэтому диалог всегда будет доступен для клиента, что снижает риск повторного обращения по вопросу, на который ранее был предоставлен ответ, ведь клиент может всегда вернуться в чат, а при необходимости и возобновить диалог. Банк, в свою очередь, улучшает клиентский сервис, SLA по поступающим обращениям и в целом становится ближе к клиенту. Вторым этапом мы планируем внедрить полноценную систему аутентификации в разных каналах коммуникации и представить нашим клиентам чат-бота, с помощью которого процесс обработки обращений будет значительно улучшен», — описывает преимущества Павел Монахов из Азиатско-Тихоокеанского Банка.

В ПСБ отметили, что запросы клиентов становятся сложнее. «Мы перестраиваем наши алгоритмы работы в мессенджерах и внедряем новые интеграционные решения, ориентируясь на растущие потребности клиентов», - сообщили в пресс-службе банка.

«В ближайшее время диапазон услуг, доступных через чат-бот, существенно расширится, и клиенты банка смогут не только получить консультацию по продуктам и услугам банка, но и ознакомиться с предложениями партнеров банка и экосистемы Россельхозбанка „Свое“. В планах развития — обучение чат-бота с помощью технологий машинного обучения и распознавания естественного языка, то есть чат-бот будет самообучаться через общение с пользователями», — рассказали в Россельхозбанке.

«Мессенджеры как канал коммуникации с клиентами имеют четко выраженную и ограниченную область: работа с потенциальными клиентами и онбординг на первых шагах. В дальнейшем клиентском пути, как показывает практика, основным неголосовым каналом с огромным перевесом становится чат в мобильном приложении. Это достигается за счет очевидных вещей: возможность бесшовно предоставлять персональные ответы, использовать разработанный собственными силами сервис (в мессенджерах можно лишь кастомизировать существующие возможности приложения, компании не могут доработать, к примеру, WhatsApp или Telegram, выйти за пределы предложенной ими функциональности).

Однако это не отменяет необходимости развития мессенджеров. Есть как минимум два направления, куда расти: во-первых, развитие ботизации каналов (интерактивные элементы, альтернативные авторизации и т. д.) и, безусловно, активные исходящие рассылки. Здесь главное — не перегнуть палку, забыв о клиентском опыте, как сейчас происходит на рынке исходящих голосовых ботов, которые имеют устоявшуюся спам-репутацию», — рассуждает Илья Щиров из Райффайзенбанка.

«Безусловно, этот канал удобен, но использование мессенджеров также несет в себе дополнительные риски по линии информационной безопасности. По внутренней политике на данный момент мы не предоставляем конфиденциальную информацию через данные каналы, но даже без этого их потенциал широк: это консультирование по условиям продуктов, режиму работы отделений, консультации по использованию наших сервисов. Подобного рода запросы составляют до 30% в общей структуре обращений, ради такого объема мы готовы продолжать инвестиции в развитие этих каналов», — отмечает Михаил Шебалков (банк «Уралсиб»).

«Банковская сфера требует повышенных мер безопасности, это в определенной степени осложняет доступность ряда консультаций/операций в этих каналах. При этом мы видим, что простые вопросы, не требующие идентификации, клиенты охотно задают в тех каналах, где им это удобнее сделать, например в WhatsApp. Поставщики чат-платформ активно расширяют перечень каналов, предоставляя бизнесу омниканальные инструменты, объединяющие мессенджеры, чаты, e-mail, соцсети, что облегчает работу клиентских служб, позволяя быстро заводить новые каналы доступа для своих клиентов. Да, перспективы есть, особенно для первого знакомства с банком или получения консультаций по общим вопросам», — заключает Светлана Павленко из Абсолют Банка.

«Несмотря на ограничения, которые существуют у банков в части законодательства и информационной безопасности, мы видим возможности расширения как в обслуживании клиентов, так и в процессах привлечения новых клиентов. И разумеется, планируем расширять функциональные возможности взаимодействия через новые каналы», — рассказали в Росбанке.

«Мы постоянно ищем пути улучшения клиентского опыта и возможности для повышения качества сервиса, поэтому в ближайшее время планируем рассмотреть новый формат взаимодействия и подключить возможность общения с нашими клиентами посредством видеозвонка. В период дистанционной работы многим клиентам стало привычным общение через такие инструменты, как Zoom, Skype и Teams, где можно создать эффект личной встречи вне зависимости от дистанции, поэтому мы также сейчас рассматриваем возможность внедрения данного сервиса для наших клиентов», — поделилась планами Наталья Горохова из ОТП Банка.

Отметим, что банки используют мессенджеры не только для общения с клиентами, но и для публикации новостей и интересных материалов. Так, свой канал в Telegram есть, в частности, у ВТБ, Почта Банка и ОТП Банка. В пресс-службе «Тинькофф» рассказали, что банк в прошлом году запустил Бота путешествий в Telegram, который помогает найти выгодные авиабилеты, отслеживает изменение цены и направляет информацию в Telegram-чат. Кроме того, в Telegram и «ВКонтакте» есть чат-бот Защитника Олега. В нем бот-Олег помогает с подключением телефонной системы защиты от спама и мошенников, направляет расшифровку и аудио входящих звонков.

По результатам исследования, 11 из 50 банков присутствуют во всех рассматриваемых каналах взаимодействия, довольно часто обращения обрабатываются ботами. Мы узнали у банков, какие каналы предпочитают клиенты и сколько вопросов роботизированные помощники обрабатывают самостоятельно.

«В ВТБ основная часть обращений приходится на IVR (голосовой канал) банка, больше половины из них покрываются автоматизированными сервисами голосового помощника. Голосовой ассистент ВТБ был запущен менее пяти месяцев назад и обрабатывает около 50% обращений без переключения на оператора, в планах — к концу года увеличить долю до 60%.

Чат-бот ВТБ может самостоятельно отвечать уже на 60% вопросов клиентов без привлечения операторов. При этом мы продолжаем совершенствовать качество его ответов, чтобы клиенты получали детальную и предметную информацию по продуктам и услугам банка. «Также клиенты обращаются через онлайн-звонок, социальные сети и e-mail», — рассказали в пресс-службе ВТБ.

В Райффайзенбанке доля чатов от всех обращений составляет 48%. Среди чатов с физическими лицами самые популярные — чаты в мобильном приложении (90%), мессенджеры занимают 5%, социальные сети — 1%. Обращения юрлиц чаще всего поступают в мобильном приложении (30%) или в чаты в веб-версии интернет-банка. Мессенджеры и социальные сети для данного сегмента менее популярны.

«Голосовой ассистент сейчас обрабатывает без оператора порядка 31% звонков, а чат-бот — порядка 32% чатов. Автоматизация отдельных тематик, например „курс валют“, „банкоматы и отделения“, достигает 70%. Всего боты (голосовой и текстовый) обрабатывают 100% входящего трафика», — рассказал руководитель развития канала чатов и чат-бота в Райффайзенбанке Илья Щиров.

В УБРиР в 2021 году значительно увеличилась доля обращений по неголосовым каналам — на 236% в сравнении с прошлым годом. «Каждый год темп нашей жизни ускоряется, одномоментно мы делаем несколько дел, и их количество все увеличивается. Такой ритм приводит к желанию клиентами решать все вопросы максимально дистанционно, в удобном канале и максимально просто. Поэтому популярность неголосовых каналов растет и продолжит расти. Мы постоянно увеличиваем перечень информации, который может быть предоставлен клиенту в неголосовых каналах, делаем их доступными 24/7. Год от года происходит постоянное „омоложение“ клиентской базы, поэтому доля неголосовых каналов в общем объеме коммуникаций продолжит расти», — комментирует управляющий директор центра дистанционных продаж и сервисов УБРиР Екатерина Гуцуляк.

В связи со спецификой банка и клиентского сегмента подавляющее большинство консультационных обращений в Россельхозбанк приходится на контактный центр (голосовая обработка вызовов с участием оператора) и чат, не менее 25% из них отрабатываются в автоматическом режиме. Вместе с тем доля обращений в мессенджеры, соцсети и георесурсы составляет не менее 5%. Основная масса упоминаний пользователями банка приходится на социальные сети «ВКонтакте» и Instagram.

«Главная задача команды поддержки — это решить проблему клиента, в том канале коммуникации, который для него наиболее нативный. Это значит, что если пользователь задал нам вопрос в социальных сетях, даже если задача требует дополнительного расследования или проработки, то мы стараемся не перенаправлять его в другие каналы, а вести целиком всю коммуникацию по месту первичного обращения.

Мы на постоянной основе анализируем объем тематик, на которые наши клиенты обращают свое внимание. По итогам анализа вводятся новые функции и обновляется система ДБО, ускорен процесс обработки обращений через социальные сети и маркеты приложений», — пояснили в пресс-службе РСХБ.

Все обращения, которые поступают в Россельхозбанк через социальные сети или мессенджеры, проходят первичную обработку чат-ботом. Пользователь может обратиться к разделу поддержки в чат-боте или задать вопрос в произвольной форме. Если чат-бот не знает ответа на вопрос клиента, он предложит переключение на сотрудника банка для продолжения общения. Каждый необработанный вопрос попадет в базу знаний, на основании которой проводится обучение чат-бота. По сообщению Россельхозбанка, в настоящий момент бот полностью закрывает 30% обращений через социальные сети и мессенджеры.

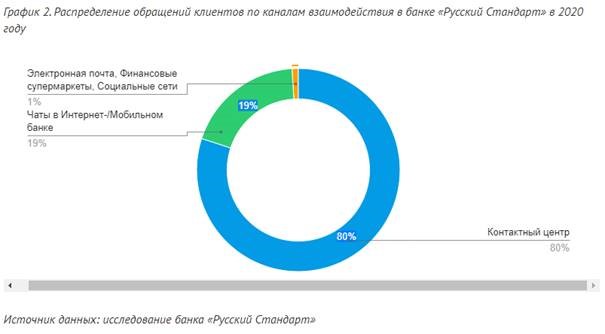

Исследование банка «Русский Стандарт» также подтверждает тренд на переход клиентов в онлайн-форматы общения. Несмотря на то, что голосовые каналы до сих пор занимают лидирующую позицию с большим отрывом, их доля в 2020 году сократилась на 8 п. п. относительно 2019 года. Кроме того, в банке отмечают заметное увеличение числа обращений через финансовые маркетплейсы (на 16%) и сокращение вопросов в социальных сетях (на 46%). «Снижение популярности общения через мессенджеры в соцсетях вполне объяснимо. По сравнению с теми же чатами мобильных банков здесь не столь высокая безопасность, клиент здесь не идентифицирован», — говорится в исследовании банка.

График 2. Распределение обращений клиентов по каналам взаимодействия в банке «Русский Стандарт» в 2020 году

Источник данных: исследование банка «Русский Стандарт»

В Тинькофф Банке во всех каналах общения с клиентом используется роботизированный помощник Олег: в кол-центре, чатах мобильного приложения, интернет-банке. При этом на обращения новых клиентов, как правило, сразу отвечает оператор.

«Внедрение голосового ассистента Олега в кол-центр мы завершили в начале этого года. Олег принимает 80% входящих звонков, поступающих в кол-центр, самостоятельно обрабатывает порядка 80 сценариев запросов, закрывая 10% обращений без участия операторов. Остальные запросы точно переводит на подходящего специалиста. Автоматизация позволила банку сократить расходы на кол-центр на 33 млн рублей в месяц», — рассказали в пресс-службе «Тинькофф».

Помимо консультации клиентов в КЦ и мобильном приложении, Олег теперь помогает абонентам любых операторов, не только клиентам «Тинькофф», принимать звонки. Защитник Олег — последняя разработка «Тинькофф», основной навык телефонного секретаря — принимать, записывать и расшифровывать в текст входящие звонки, в том числе от неизвестных номеров. Олег поддерживает осмысленный диалог, воспроизводя нужный сценарий разговора в зависимости от слов собеседника. В будущем функции Защитника Олега будут расширяться и совершенствоваться — например, он будет показывать, что звонит доставка или курьер.

Кроме того, в работе кол-центра используется технология синтеза и распознавания речи на базе машинного обучения (искусственного интеллекта) - Tinkoff VoiceKit. Технологии позволяют автоматически анализировать разговоры операторов с клиентами, реагировать на ключевые фразы, определять негатив в репликах клиентов (и даже сарказм), уведомлять отдел контроля качества, повышать таким образом качество сервиса.

Платежные технологии и сервисы

Топ-10 банков в блоке «Платежные технологии и сервисы»

Приложения

В связи со стремительным развитием технологий мобильные телефоны с каждым годом играют все большую роль в жизни человека. Сегодня с помощью смартфона можно получать колоссальный объем информации, общаться с «умным домом» и управлять своими финансами. Поэтому для банков крайне важно иметь удобное и функциональное мобильное приложение, доступное максимальному количеству клиентов. По информации «Яндекс.Маркета», самыми популярными смартфонами в 2020 году были устройства бренда Xiaomi — на них приходилось 27% всех переходов в магазины. Телефоны Samsung занимали долю в 22%. Смартфоны обеих марок работают на платформе Android, а приложения для них можно найти в Google Play. Доля компании Apple составила 20%.

Собственная операционная система и магазин приложений есть у компании Huawei. Компания оказалась под санкциями США и была вынуждена разрабатывать собственное программное обеспечение из-за невозможности использовать ПО от Google. При этом, по данным аналитического центра GS-Group, Huawei в 2019 году лидировал по количеству ввозимых в Россию смартфонов, однако уже в I квартале 2021 года практически покинул российский рынок.

У 96% участников рейтинга есть мобильное приложение хотя бы на одной из трех популярных платформ. Нет своих приложений только у Мособлбанка и банка «Пересвет», которые находятся на санации. При этом если клиенты Мособлбанка могут пользоваться веб-интерфейсом интернет-банка, то клиенты банка «Пересвет» совершают операции только в офисе обслуживания.

Клиенты РНКБ, использующие телефоны на Android, могут установить приложение банка, скачав его напрямую с сайта, в магазине его не найти. Приложения остальных банков представлены в Google Play и App Store. У половины участников также есть приложения в Huawei AppGallery.

Лучше всего оценивают приложения на базе Android — преобладают оценки 4 и 5 (оценки округлялись до целого числа). Владельцы айфонов более требовательны к софту: доля четверок ниже, чем у приложений из Google Play, а двоек и троек - больше. В Huawei AppGallery пользователи выставляют в основном средние оценки - 3 и 4, при этом пятерок заметно меньше, чем на других платформах.

Отстающие позиции Huawei — логичные последствия ухода компании с рынка. Количество пользователей смартфонов этой марки в ближайшей перспективе будет только сокращаться, соответственно, банкам невыгодно тратить ресурсы на поддержание невостребованного ПО.

График 3. Распределение оценок банковских мобильных приложений

Крупнейшие банки, входящие в топ-10 по активам, в среднем, по мнению пользователей, предоставляют лучший софт, чем менее крупные игроки. Все крупнейшие банки имеют приложения на трех платформах, среди менее крупных банков в Huawei AppGallery представлены только 37,5%. В Google Play и App Store оценки крупнейших банков выше, чем у менее крупных кредитных организаций. При этом для телефонов Huawei обратная картина: лидируют менее крупные игроки, но с существенно меньшим отрывом.

График 4. Распределение средних оценок мобильных приложений в зависимости от размера банка

Оплата телефоном или часами

Почти треть банков из топ-50 (32%) предоставляют своим клиентам возможность расплачиваться телефоном или «умными» часами через пять популярных сервисов бесконтактных платежей: Apple Pay, Samsung Pay, Google Pay, Mir Pay и Garmin Pay. Еще у 28% есть возможность использовать четыре сервиса: как правило, отсутствует поддержка Garmin Pay, реже — Mir Pay, при этом все работают с Apple Pay, Samsung Pay, Google Pay.

Пять банков (10%) подключены только к одному сервису, четыре из них — к Mir Pay, один (Локо-Банк) — к Apple Pay. Банки, использующие только отечественный платежный сервис, находятся на санации (Мособлбанк) или под западными санкциями (банк «Россия», СМП Банк, РНКБ).

У шести банков (12%) нет ни одного платежного сервиса. Банк «Пересвет», Инвестторгбанк, ВУЗ-Банк находятся на санации. Сетелем Банк и РН Банк — узкоспециализированные банки, занимающиеся кредитованием и не выпускающие собственные расчетные карты.

Кроме того, ни в одном из сервисов не представлен банк «Аверс».

Чаще всего встречается Apple Pay — возможность платить айфоном есть у 78% банков-участников. Чуть реже встречаются Samsung Pay (74%) и Google Pay (72%).

На российский платежный сервис Mir Pay приходится 64%. Он позволяет расплачиваться смартфоном картами платежной системы «Мир». Приложение доступно владельцам устройств, поддерживающих технологию NFC. Его можно скачать в Google Play и Huawei AppGallery. Примечательно, что СберБанк подключился к системе совсем недавно — значительно позже других участников.

Отметим, что держатели «отечественных» карт отдельных банков-эмитентов могут также пользоваться сервисами Samsung Pay. В конце февраля 2021 года глава НСПК Владимир Комлев сообщал, что с 27 апреля у российских банков появится техническая возможность подключения карт «Мир» к Apple Pay. При этом он отмечал, что полноценно использовать сервис станет возможно только после настройки банками своих систем, и не оговаривал конкретных сроков. В конце июля НСПК объявила о полноценном запуске Apple Pay. Первыми банками, которые предоставили своим клиентам с картами «Мир» сервис Apple Pay, стали СберБанк, ВТБ, Россельхозбанк, ПСБ, Почта Банк, банк «Центр-инвест», Тинькофф Банк и Примсоцбанк, уточнил гендиректор «Мира».

Google Pay и Garmin Pay также не поддерживаются российской платежной системой.

Реже всего банки предоставляют возможность платить «умными» часами Garmin — сервис представлен у менее чем половины участников (44%).

Система быстрых платежей

Система быстрых платежей (СБП) была создана по инициативе Банка России и стала доступна пользователям с начала 2019 года. Первоначальный функционал включал в себя моментальные межбанковские переводы по номеру телефона. Чуть позже в 2019 году СБП начала развивать сервис QR-платежей — альтернативу привычному эквайрингу. Оба проекта, запущенных регулятором, носят для банков обязательный характер.

Системно значимые банки должны были обеспечить своих клиентов переводами с 1 октября 2019 года, а остальные банки с универсальной лицензией — с 1 октября 2020-го (позже регулятор продлил срок обязательного подключения на три месяца из-за пандемии).

Подключиться к сервису QR-платежей системообразующие кредитные организации должны до 1 октября 2021 года, остальные — с 1 апреля 2022. При этом на Петербургском международном экономическом форуме президент России призвал крупнейшие банки ускорить процесс подключения: «Считаю правильным, чтобы крупнейшие из них (банков. — Прим. Банки.ру) сделали это в самое ближайшее время — уже к 1 июля».

На момент подготовки исследования переводы по номеру телефона были подключены у всех банков, кроме Инвестторгбанка и банка «Пересвет» (находятся на санации), а также у РН Банка (нет платежных карт). К сервису QR-платежей подключены 52% участников, включая все системно значимые банки.

Единая биометрическая система

Единая биометрическая система (ЕБС) — проект, разработанный по инициативе Минцифры в рамках национальной программы «Цифровая экономика Российской Федерации». Его реализацией занимаются Банк России и «Ростелеком». ЕБС позволяет гражданам получать банковские (открытие счета или вклада, получение кредита) и другие услуги без посещения отделений, идентификация клиента происходит удаленно по лицу и голосу.

Запуск проекта состоялся еще летом 2018 года. Изначально предполагалось, что все банки будут обязаны подключиться к системе и обеспечить отделения средствами для сбора биометрии до конца 2019 года. Однако к ЕБС не хотели подключаться ни банки, ни население. Банки были недовольны дополнительными расходами, связанными с оборудованием офисов и запросами в систему, при неочевидной окупаемости. Граждане опасались мошенничества из-за возможных утечек персональных данных и не доверяли новым технологиям.

Законом 479-ФЗ от 29 декабря 2020 года были внесены изменения, которые, в частности, сняли обязанность банков с базовой лицензией подключаться к системе (теперь они могут делать это по собственному желанию) и расширили список возможных операций с применением ЕБС.

На 1 января 2021 года в России насчитывалось около 27 тыс. отделений 366 действующих банков. 248 участников рынка обладали универсальной лицензией. По словам первого зампреда Банка России Ольги Скоробогатовой, сбор биометрии на февраль 2021 года осуществляли 231 банк в 13,3 тыс. отделений (почти половина от общего числа структурных подразделений). За период действия проекта удалось собрать 164 тыс. образцов (0,1% от населения РФ).

Среди банков топ-50 услуги по сбору биометрии оказывают 86% кредитных организаций. Примечательно, что еще у 10% банков такая возможность заявлена на сайте, при этом на ресурсах Банка России и «Ростелекома» среди точек банковского обслуживания, где можно сдать биометрию, они отсутствуют. Операторы в контактных центрах подтверждают информацию, что банки не работают с ЕБС. Среди них такие крупные игроки, как Россельхозбанк, Банк ДОМ.РФ, Восточный Банк, Ситибанк и Локо-Банк.

В Восточном Банке пояснили, что в рамках банковской группы сбор биометрии осуществляется в офисах Совкомбанка. В ближайшее время розничная сеть «Восточного» будет переведена в Совкомбанк. Напомним, в апреле 2021 года Совкомбанк завершил сделку по покупке Восточного Банка. Остальные кредитные организации не ответили на запрос Банки.ру.

Оформление продуктов

Цифровизация банковского сектора делает услуги кредитных организаций доступными большему количеству населения и повышает конкуренцию среди участников рынка. Основной вектор задает регулятор: благодаря его инициативам за последние несколько лет в России появились быстрые межбанковские платежи по номеру телефона, биометрическая идентификация, финансовые маркетплейсы.

Весной 2019 года регулятор сообщил о запуске пилотного проекта «Цифровой профиль»: банк может через «Госуслуги» запросить сведения о доходах, трудоустройстве клиента и прочие данные. Клиенту необходимо иметь подтвержденную учетную запись на «Госуслугах» и предоставить банку согласие на получение информации. Таким образом, банк быстро получает достоверные сведения, а клиент не тратит время на получение бумажных справок.

В пилотном проекте принимали участие 16 банков из топ-30, в промышленном масштабе проект был запущен 20 мая 2020 года. Спустя год системой пользовались 19 банков и четыре страховые организации. По данным Минцифры, за год существования сервиса на портале «Госуслуги» со стороны граждан было дано 3,5 млн согласий на предоставление тех или иных сведений банкам и страховым организациям. «Максимальное количество выданных согласий достигало 30 тыс. в сутки», — говорится в пресс-релизе министерства.

В дальнейшем проект планируется распространить на все кредитные и микрофинансовые организации, а также дополнить новыми сведениями. «Список доступных сведений постоянно расширяется. Так, в марте 2021 года на портале госуслуг через цифровой профиль гражданина реализован механизм передачи справки 2-НДФЛ в банки при оформлении кредитов. После получения согласия от гражданина на предоставление данных справка автоматически направляется в банк, а в личном кабинете пользователя „Госуслуг“ фиксируется информация, когда и кому было дано согласование», — рассказывают в Минцифры.

Среди банков — участников рейтинга возможность подачи заявки с использованием авторизации через «Госуслуги» реализована у 13 банков (на первом шаге подачи заявки). Еще ряд банков сообщают о возможности подтверждения дохода через «Госуслуги». Кредитные организации отмечают, что авторизация через «Госуслуги» позволяет сократить время заполнения заявки, исключает ошибки при указании сведений и повышает шансы на одобрение кредита.

Но банки делают и самостоятельные шаги в сторону онлайн-обслуживания, которое стало особо актуальным во время пандемии и локдауна 2020 года. Один из таких шагов — доставка банковских продуктов. Еще пару лет назад доставка продуктов встречались не более чем у 10 банков. Сегодня уже около 30 кредитных организаций позволяют оформить вклад, карту или получить кредит без посещения офиса.

Среди банков — участников рейтинга 80% принимают онлайн-заявки на дебетовые карты и 86% — на кредит. Получить дебетовую карту с курьером можно в 46% банков, потребительский кредит — в 28%.

Дебетовую карту можно назвать ключом к дистанционному банковскому обслуживанию. Получив ее, клиент может открыть вклад онлайн, совершать переводы и другие операции. Под доставкой кредита, как правило, тоже подразумевается доставка дебетовой карты, на которую зачисляются кредитные средства, однако в случае с кредитом клиенту еще необходимо подписать индивидуальные условия кредитного договора.

Некоторые банки, например «Тинькофф», осуществляют доставку самостоятельно, однако большинство участников отдают этот процесс на аутсорс специализированным компаниям по доставке банковских продуктов. Одна из крупнейших таких компаний — «BC-Экспресс», на сегодняшний день ее партнерами являются более 35 банков. В первом полугодии 2021 года выездные специалисты компании доставляли в среднем 38 тыс. продуктов в месяц, что на 35,7% больше, чем в аналогичном периоде 2019 года.

График 5. Динамика количества доставок и банков — партнеров «ВС-Экспресс»

Основная доля доставок в 2021 году приходилась на кредитные карты и РКО.

График 6. Распределение доставок «ВС-Экспресс» по продуктам в 2021 году

По словам сооснователя и исполнительного директора «ВС-Экспресс» Рамиля Максумджанова, развитию доставки банковских продуктов в первую очередь способствовало изменение образа жизни россиян — люди дорожат своим временем и не хотят тратить его на походы в банки. Дополнительный стимул развитию доставки, несомненно, придали пандемия и локдаун, когда банки оказались вынуждены в сжатые сроки переходить на дистанционное обслуживание из-за закрытых офисов, чтобы сохранить клиентов и объем бизнеса.

«На сегодняшний день почти 80% банков интегрированы с «BC-Экспресс» по API. Это позволяет избавиться от ненужной рутинной работы и повышает безопасность коммуникаций за счет прямого шифрования данных. Банки, с которыми мы имеем глубокую техническую интеграцию, могут просматривать статус доставки, получать фотографии паспорта и подписанных документов. Для остальных, как правило менее крупных банков, такой способ взаимодействия не подходит, так как процесс интеграции требует определенного времени и ресурсов. Поэтому с ними мы работаем через сторонние шифрованные каналы, например «КриптоПро», в соответствии со 152-ФЗ «О персональных данных», — говорит он. В планах компании на ближайшее будущее - предоставить банкам-партнерам доступ в личный кабинет, где они смогут отслеживать свои заявки в онлайн-режиме, в том числе передвижения выездных специалистов.

Методология

В рейтинге рассматривались банки, входящие в топ-50 по активам на 1 мая 2021 года по данным Финансового рейтинга Банки.ру, предоставляющие услуги физическим лицам.

Блок «Коммуникации» оценивался по трем параметрам:

1. Собственные каналы

Контактный центр:

5 баллов — при звонке в контактный центр человек, не являющий клиентом банка, попадает на голосового помощника;

3 балла — при звонке в контактный центр человек, не являющий клиентом банка, попадает в IVR-меню;

2 — при звонке в контактный центр человек, не являющий клиентом банка, может набрать добавочный номер сотрудника или дождаться ответа оператора;

1 — при звонке в контактный центр человеку, не являющемуся клиентом банка, сразу отвечает оператор.

Чат (учитывались чаты, размещенные на официальных страницах банков, доступные для новых клиентов. Чаты в мобильном приложении и интернет-банке не учитывались):

5 баллов — человек, написавший обращение в чат, попадает на чат-бота;

3 балла — человек, написавший обращение в чат, попадает на оператора;

0 баллов — на официальном сайте банке не размещен чат для новых клиентов.

Оценки, полученные банком в блоке «Собственные каналы», суммировались.

2. Мессенджеры

В исследовании рассматривалась возможность получить консультацию в банке по общим вопросам в WhatsApp, Telegram, Viber. По каждому мессенджеру выставлялась оценка в соответствии со следующей шкалой:

5 баллов — человек, написавший обращение в мессенджер, попадает на чат-бота;

3 балла — человек, написавший обращение в мессенджер, попадает на оператора;

0 баллов — банк не предоставляет консультации в мессенджере.

Оценки, полученные банком в блоке «Мессенджеры», суммировались и приводились к десятибалльной шкале по формуле: сумма баллов * 10 / 15.

3. Социальные сети

В исследовании рассматривалась возможность получить консультацию в банке по общим вопросам в Facebook и «ВКонтакте» через сообщения в официальном аккаунте банка. По каждой соцсети выставлялась оценка в соответствии со следующей шкалой:

5 баллов — человек, написавший обращение в соцсеть, попадает на чат-бота;

3 балла — человек, написавший обращение в соцсеть, попадает на оператора;

0 баллов — банк не имеет официальной страницы в соцсети или не ответил на вопрос в течение двух суток.

Оценки, полученные банком в блоке «Социальный сети», суммировались.

Блок «Платежные технологии и сервисы» оценивался по четырем параметрам:

1. Мобильное приложение

Проверялись наличие и оценка приложения банка для физических лиц в Google Play, App Store, Huawei AppGallery на 21 июля 2021 года. Итоговый балл = среднее арифметическое оценок на трех платформах + сумма представленных платформ. Затем итоговый бал приводился к десятибалльной шкале по формуле: итоговый балл * 10 / 8.

2. Платежные сервисы

Проверялось присутствие банка в сервисах бесконтактных платежей (Apple Pay, Samsung Pay, Google Pay, Mir Pay и Garmin Pay). По каждой системе выставлялась оценка в соответствии со шкалой:

5 баллов — банк является участником системы;

0 баллов — банк не является участником системы.

Оценки, полученные банком в блоке «Платежные сервисы», суммировались и приводились к десятибалльной шкале по формуле: сумма баллов * 10 / 25.

3. Система быстрых платежей (СБП)

В исследовании оценивались два параметра: переводы по номеру телефона и QR-платежи, по каждому параметру выставлялась оценка в соответствии со шкалой:

5 баллов — в банке реализована возможность переводов через СБП / оплата по QR-коду от СБП;

0 баллов — банк не является участником системы.

Оценки, полученные банком в блоке «Система быстрых платежей (СБП)», суммировались.

4. Единая биометрическая система (ЕБС)

Оценки выставлялись по следующей шкале:

10 баллов — банк является участником Единой биометрической системы (информация об участии размещена на сайте ЦБ РФ и подтверждена в контактном центре банка);

0 баллов — банк не является участником Единой биометрической системы.

Блок «Оформление продуктов» оценивался по трем направлениям: наличие онлайн-заявки на сайте банка, возможность онлайн-оформления продукта (в том числе для действующих клиентов), доставка продукта. По каждому направлению оценивались вклады и потребительские кредиты. Полученные по каждому направлению оценки суммировались.

Онлайн-заявка:

5 баллов — на сайте банка есть возможность подать онлайн-заявку на получение потребительского кредита / открытие вклада;

0 баллов — на сайте банка нет возможности подать онлайн-заявку на получение кредита / открытие вклада.

Онлайн-оформление (в том числе для действующих клиентов):

5 баллов — есть возможность получить кредит / открыть вклад полностью онлайн;

0 баллов — нет возможности получить кредит / открыть вклад полностью онлайн.

Доставка (учитывалась доставка карты, на которую может быть зачислен кредит или клиент может пополнить вклад):

5 баллов — доставка потребительского кредита доступна во всех регионах присутствия банка;

3 балла — доставка потребительского кредита возможна только в ряде регионов;

0 баллов — нет возможности получить кредит / открыть вклад с доставкой.